Срок использования ноутбука для амортизации. Компьютер: какая амортизационная группа. Постановка на учёт.

В сентябре начнется рассылка бумажных уведомлений на уплату личных налогов. Если гражданин не проживает по месту прописки, такое уведомление может потеряться. Чтобы этого не произошло, лучше заранее сообщить в инспекцию свой актуальный адрес для корреспонденции.

К какой амортизационной группе относится компьютер

Актуально на: 18 июля 2017 г.

Срок полезного использования здания составляет 20 лет. Наиболее распространенными методами расчета амортизации являются. Метод понижающего баланса: вместо того, чтобы рассчитать амортизацию в течение срока полезного использования, актив амортизируется с определенной ставкой каждый год полезного срока службы. Ставка остается постоянной, а оставшаяся стоимость актива уменьшается каждый год. Налоговый кодекс и Все расчеты основаны на классе активов. Налоговый кодекс определяет класс, к которому относится актив, а затем предписывает срок полезного использования и амортизируемый процент для этого актива. Сначала добавьте количество полезных лет вместе, чтобы получить знаменатель. . Вычисление амортизации может осложниться вручную, поэтому рекомендуется использовать инструмент, который может рассчитать амортизацию для вас.

Компьютер - один из основных видов имущества организации независимо от ее отраслевой принадлежности, масштабов и иных особенностей деятельности. Если компьютер в организации используется для производства и реализации товаров (выполнения работ, оказания услуг) или для управленческих целей и стоимость его превышает 100 000 рублей, он признается объектом основных средств и, следовательно, подлежит амортизации (п. 1 ст. 256 , п. 1 ст. 257 НК РФ). А какая амортизационная группа у компьютера?

Как составная амортизация появляется в финансовой отчетности?

Амортизация - это механизм, посредством которого владельцы в течение ряда лет превращают затраты на покупку активов в расходы. Они каждый год списывают расходы против дохода, поскольку активы «израсходованы» или «изношены» над их амортизируемой жизнью.

Фирмы сообщают о поступающих доходах в тот период, когда они фактически зарабатывают. В тот же период они сообщают о расходах на их получение. . Вкратце, сопоставление означает, что фирмы сообщают о доходах вместе с расходами, которые их привели. Концепция соответствия, в свою очередь, поддерживает точность отчетности о прибылях.

Компьютер: какая амортизационная группа

В целях налогообложения прибыли амортизируемое имущество распределяется по амортизационным группам в зависимости от срока полезного использования (СПИ). Этот срок устанавливается организацией на дату ввода объекта в эксплуатацию, исходя из Классификации основных средств, включаемых в амортизационные группы (Постановление Правительства от 01.01.2002 № 1). В соответствии с Классификацией персональные компьютеры отнесены к 2-ой амортизационной группе, для которой СПИ установлен свыше 2 до 3 лет включительно.

Совокупная амортизация в отчете о прибылях и убытках

Воздействие начинается, когда фирмы «требуют» или «взимают» амортизационные отчисления за отчетный период. Сложная амортизация - наряду со всеми другими графиками и методами амортизации - приводит просто к расходам. Они могут, например, сообщать об амортизационных расходах отдельно для групп активов, таких как Продажа оборудования, офисного оборудования и производственного оборудования. Совокупные амортизационные отчисления, как и прочие издержки на амортизацию, имеют позицию в отчете о прибылях и убытках в соответствии с ролью актива в бизнесе: Амортизационные отчисления для Производственного оборудования могут отображаться выше валовой прибыли в соответствии с «Накладными расходами на производство». В этом случае воздействие амортизационных отчислений Валовая прибыль, а также операционная прибыль и чистая прибыль ниже. В качестве альтернативы, амортизационные расходы могут появляться ниже валовой прибыли, но выше операционной прибыли. В этом случае амортизационные затраты влияют на операционную прибыль и чистую прибыль, а не на валовую прибыль. Вкратце, амортизационные отчисления снижают доходы от прибыли в год, которые владельцы утверждают.

Учитывая, что объектам основных средств в Классификации соответствует определенный код по ОКОФ, к какой группе ОКОФ отнести компьютер? Компьютеру в ОКОФ соответствует код 330.26.2 «Компьютеры и периферийное оборудование».

При этом по налоговой Классификации компьютеры отнесены к группе «Машины офисные прочие», куда наряду с компьютерами включен обширный перечень компьютерной техники: печатающие устройства к компьютерам, серверы, сетевое оборудование локальных вычислительных сетей, системы хранения данных и т.д. Поэтому для ноутбука амортизационная группа будет также 2-ая.

И при принятии к учету амортизируемого моноблока амортизационная группа по нему аналогично будет установлена с СПИ свыше 2 до лет до 3 лет включительно. Это означает, что срок амортизации организация сможет выбрать сама в интервале от 25 месяцев до 36 месяцев включительно.

Для поставляемого с компьютером монитора ОКОФ и амортизационная группа также будут соответствовать ОКОФ и группе амортизации персональных компьютеров.

Однако для этого есть определенная польза. Для компаний, которые платят налоги за операционный доход, более низкая прибыль также означает более низкое подоходное налоговое обязательство. По этой причине расходы на амортизацию, как говорят, приносят налоговые сбережения.

Совокупная амортизация на балансе

Определение расхода выглядит следующим образом. Амортизационные расходы «поглощают» активы, уменьшая их балансовую стоимость. И уменьшение общей балансовой стоимости фирмы означает то же, что и уменьшение собственного капитала. Каждый период амортизируемой жизни актива, фирма вычитает накопленную амортизацию из балансовой стоимости активов, тем самым снижая общую балансовую стоимость.

Персональный компьютер (ПК) – вещь привычная и хорошо знакомая даже детям. Его предназначение предельно понятно. Его возможности достаточно хорошо изучены. Но когда речь заходит о вычислительной технике как объекте бухгалтерского учета, тогда появляется сомнения и вопросы.

Если это ноутбук, то ясно, что это один объект. Но если это стационарный компьютер, который состоит из нескольких легко разъединяющихся элементов (монитор, системный блок, клавиатура, мышка), то как правильно его оприходовать: как один ПК или как несколько самостоятельных видов компьютерной техники? Попробуем разобраться.

Что произойдет, если фирма удалит некоторые активы в группе?

Разумеется, очень вероятно, что фирма будет продавать или иным образом распоряжаться некоторыми отдельными активами в составной амортизационной группе в течение 5-летнего периода. В случае продажи актива. Совокупная амортизация не позволяет признать прибыль или убытки от продажи активов.

Ни один предприниматель или фрилансер не поставляется без компьютера или в бизнес-секторе частное использование не будет превышать 10% на регулярной основе, так что рассмотрение необходимости использования компьютера исключительно для бизнеса больше не требуется.

Компьютер = основное средство? Не всегда

Если обобщить законодательные выкладки, то что-либо является основным средством, если соблюдаются одновременно два условия:

- Срок полезного использования (ожидаемый) больше 12 месяцев.

- Первоначальная (историческая) стоимость больше 40000 р. (по умолчанию; если в учетной политике предприятия не прописан другой лимит).

Срок функционального использования любого ПК больше года (первое условие соблюдается всегда). А вот стоимость у всех видов вычислительной техники разная.

Другая операционная и оргтехника в Банке. . В год приобретения г-н Хубер может требовать прямолинейную амортизацию сроком на 5 месяцев. Для фискального лечения важно, совместим ли компьютер с периферийными устройствами. Можно классифицировать как единую товарную «компьютерную систему» или, в случае отдельных товаров, которые могут использоваться независимо или которые могут оцениваться только независимо. Это различие является обязательным, когда дело доходит до определения амортизации.

Чтобы вообще использовать компьютер, предпринимателю нужна хотя бы башня, монитор, клавиатура и мышь. Ни один из этих компонентов не является самодостаточным. Поэтому возникает вопрос, можно ли объединить все эти части в самостоятельную экономическую активацию «компьютерная система».

Если удалось приобрести компьютер дешевле, чем лимитное значение, то его не стоит считать основным средством (ОС). Такой объект рассматривают, как часть материально-производственных запасов (п.4 ПБУ 5/01 и п.5 ПБУ 6/01).

Если же компьютер обошелся дороже, тогда он – законное основное средство. И его придется амортизировать.

Как определить амортизационную группу?

Для определения амортизационной группы компьютера бухгалтер должен использовать Общероссийский классификатор основных фондов ОК 013-94 (ОКОФ), который был утвержден Постановлением Госстандарта РФ от 26.12.1994 г. № 359. Полезную информацию содержит и Классификация основных средств, утвержденная Постановлением Правительства РФ от 01.01.2002 г. № 1.

Если башня, монитор, принтер, клавиатура и мышь были объединены как единый ресурс «компьютерная система», Ряд объектов может быть объединен только в единый экономический актив, если отдельные части теряют свою независимость после их соединения. Это не относится к компьютеру, даже если оно приобретается вместе с периферийными устройствами.

Все компании состоят из долговременных и временных активов или активов. Со временем долгоживущие активы теряют ценность. Другими словами, они страдают от обесценения или амортизации. Эти товары, которые на бизнес-жаргоне называются фиксированными или иммобилизованными, теряют стоимость с течением времени, их использованием и эксплуатацией или становятся просто устаревшими из-за изменений в технологии. В мире бухгалтерского учета этот процесс известен как амортизация или амортизация.

Чтобы правильно определить для каждого ОС группу (одну из десяти), нужно сопоставить два ключевых параметра:

- срок полезного использования (указан в интервалах «от»…«до»);

- вид основного средства (его эксплуатационное предназначение).

Каждая группа в своем составе имеет подгруппы с соответствующими кодами.

Хорошо помнить об этом, потому что, в конце концов, когда мы говорим об амортизации или амортизации, мы говорим о расходах. И это важно для вашего учета как фрилансера или предпринимателя. С точки зрения учета, актив - это хороший, правильный или другой ресурс, который компания контролирует в экономическом отношении и от которого она рассчитывает получить будущие экономические выгоды или прибыли. То есть, компьютер, с которым вы работаете, автомобиль компании, патент или сырье - это активы компании.

Почему активы теряют ценность

Активы могут быть двух типов. Исправлено: они являются ресурсами прочного типа, то есть они предназначены для длительной работы компании и не предназначены для продажи. Следовательно, их также называют основными средствами, иммобилизованными или внеоборотными активами. Циркуляция: это элементы, которые являются частью циклических инвестиций компании, то есть они не имеют долговечного характера и подчиняются циклу деятельности.

- То есть, акции приобретаются, а затем продаются.

- Вот почему они известны как текущие или текущие активы.

Учет поступления основных средств

У предприятия есть два классических варианта для организации учета ПК.

Вариант № 1. Один объект с обобщающим названием «Персональный компьютер». Такой подход приветствуется работниками налоговой службы. Главный аргумент инспекторов: составные части компьютера (монитор, системный блок, клавиатура и мышка) не могут использоваться сами по себе, а, значит, составляют единый учетный объект (письмо Минфина РФ от 14 ноября 2008 г. № 03-11-04/2/169). Зачастую совокупная стоимость комплектующих превышает 40000 рублей и поэтому такой ПК становится полноправной частью ОС. Это легче доказать, даже если в инвентарной карточке перечислены все составные части.

Другими словами, определенные ресурсы компании, такие как недвижимость, техника и т.д. Теряют ценность, и это нужно рассматривать как расход. Ну, как и во всех аспектах жизни, время подрывает ценность вещей. В компании автомобиль, компьютер или мебель офиса - это первоначальные инвестиции, которые с пользой и с течением времени ухудшаются. Кроме того, необходимо учитывать технологическое развитие. Вы можете быть уверены, что устройство, с которым вы читаете эти строки, не будет иметь одинаковое значение в течение пяти лет.

Если мы начнем нормально вращаться, мы не должны путать амортизацию и амортизацию. Хотя в бухгалтерских терминах его различие не имеет значения. Как правило, слово амортизация применяется к нематериальным основным средствам. И слово амортизации на материальные основные средства.

Хотя этот вариант радует налоговиков и одобряется правительством, для бухгалтера он имеет ряд неудобств:

- придется начислять амортизацию;

- нужно оформлять больше документов (карточки, акты введения в эксплуатацию, акты на списание);

- в некоторых случаях трудно правильно назвать бухгалтерский объект (например, не назовешь ПК систему, когда от одного системного блока работают несколько мониторов);

- трудности, связанные со списанием вышедших из строя ключевых элементов или с заменой их на более современные модели.

Источник поступления техники определяет корреспонденцию бухгалтерских счетов. ПК могут поступить на предприятие из таких источников:

Нематериальные активы, как следует из названия, являются нематериальными ресурсами, которые не могут быть затронуты, такими как патент, ноу-хау или ваше ноу-хау как предприниматель или самозанятый. С другой стороны, материальные активы могут ощущаться: мобильные телефоны, компьютеры, мебель. Чтобы не путать, мы будем использовать оба термина - амортизацию и амортизацию - нечетко.

Как рассчитать амортизацию или амортизацию актива

Когда мы хотим оценить потерю стоимости основного актива, мы должны учитывать следующие факторы. Ваша жизнь - это время, в течение которого предполагается, что будет использоваться основной актив. То есть, цена приобретения или строительства. . Предположим, что вы покупаете фургон за 000 евро, вы оцениваете срок полезного использования 15 лет и остальную стоимость в 000 евро. Чтобы рассчитать годовую потерю стоимости, вы должны использовать следующую формулу.

- как вклад участников в уставной капитал;

- за плату по договору купли-продажи;

- в обмен на другие активы (подобные и неподобные);

- в результате собственного изготовления или строительства;

- безвозмездно (как подарок или пожертвование);

- как излишки, выявленные во время инвентаризации.

Выбрав данный способ учета ПК, все затраты, связанные с приобретением его отдельных составных частей, следует отразить в учете такими бухгалтерскими записями:

Используемый здесь метод расчета представляет собой так называемый линейный метод. Сайт идеальной онлайн-биллинга и программы расходов для малых предприятий и фрилансеров. Это просто, интуитивно и эффективно. Включает биллинг и расходы, а также общее управление вашим списком клиентов и продуктов.

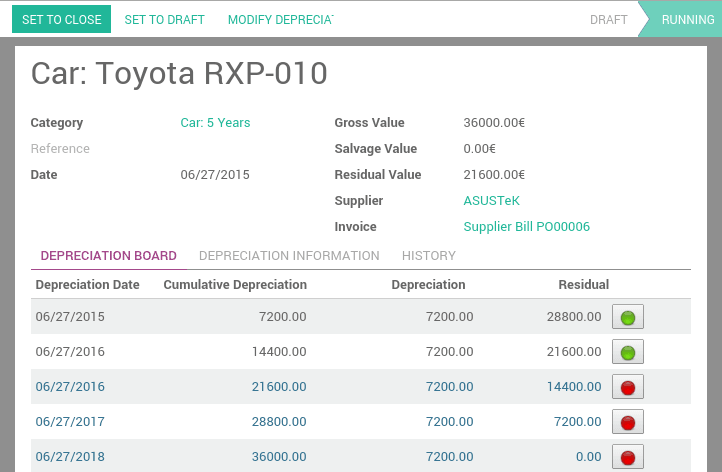

Модуль «Активы» позволяет отслеживать основные средства, такие как машины, земли и здания. Модуль позволяет автоматически генерировать ежемесячные записи амортизации вместе со всей амортизацией, продавать или распоряжаться активами и отчетами об активах компании. Различные типы активов группируются в «Типы активов», которые описывают, как они обесценивают актив. Вот два примера типов активов: Строительство: 10 лет, годовая линейная амортизацияКоше: 5 лет, ежемесячная линейная амортизация.

1) Поступил компьютер на предприятие:

Дт 08 – Кт 60,71,76,98

…

(Кт зависит от источника)

2) Отражена сумма НДС: Дт 19 – Кт 60, 71, 76.

Потом при вводе в эксплуатацию, оформив для ноутбука акт о приеме-передаче объекта (ф. № ОС-1) или для стационарного многокомпонентного компьютера акт о приеме-передаче групп объектов основных средств (ф. № ОС-1б), делают запись:

Если вы создаете актив вручную, вам все равно необходимо создать счет-фактуру поставщика для этого актива. Активный документ будет производить только записи журнала амортизации, а не те, которые относятся к счету поставщика. Когда создается актив, статус «Черновик».

Вы можете вручную закрыть актив, когда амортизация закончилась. Если последняя строка амортизации отправляется, актив автоматически переходит в этот статус. Это сумма, которую вы планируете иметь, которую вы не можете обесценить. Выберите метод, используемый для расчета суммы амортизационных линий.

3) Введен в эксплуатацию ПК: Дт 01 – Кт 08 .

Вариант № 2. Все компоненты компьютера учитываются отдельно как самостоятельные объекты. Такой вариант существенно облегчает жизнь бухгалтеру, который умеет обосновывать свою позицию перед контролирующими органами. Во-первых, учтенные по отдельности комплектующие, скорее всего, будут стоить меньше 40000 рублей, а, значит, в налоговом учете их можно списать как материальные затраты. Во-вторых, там, где отсутствует основное средство, отпадает необходимость начислять амортизацию. В-третьих, если какой-то объект вышел из строя, его безболезненно можно отремонтировать или заменить, отразив стоимость таких работ в виде единовременных затрат.

Практичный совет: чтобы подготовиться к вопросам со стороны налоговиков по поводу выбора такого подхода, запаситесь аргументами:

а) Можно сказать, что комплектующие – это совершенно разные инвентарные предметы, потому что:

- традиционные компоненты настольных ПК не являются в полной мере комплексом сочлененных предметов (не отвечают всем требованиям);

- могут стать запасными частями к офисной технике или могут выполнять самостоятельные функции (например, жесткий диск можно использовать как очень большой USB-флеш-накопитель для хранения информации);

- могут функционировать в любой другой комплектации, отличной от поступившей на предприятие (например, в результате поломки любое устройство может быть успешно подключено к другому компьютеру).

И вежливо упомяните, что вы знакомы с судебными решениями в пользу таких аргументов (например, определение Высшего арбитражного суда РФ от 16.05.2008 г. № 6047/08))

б) Покажите определенные предприятием сроки полезного использования каждого компонента ПК. Они должны существенно отличаться друг от друга, но соответствовать нормативным границам для компьютерной техники. Помочь в этом может техническая документация производителя. А затем сошлитесь на п. 6 ПБУ 6/01, который предусматривает для таких случаев ведение отдельного учета для каждого компонента.

Но помните: этот вариант легче обосновать, если в сопроводительных документах основные компоненты компьютера отражены отдельно и имеют свою стоимость.

Если же бухгалтер начнет самостоятельно дробить объект «Компьютер Lenovo H-50» на части, это вызовет много вопросов у проверяющих. Детализация в документах также поможет при модернизации или частичной ликвидации.

Остановившись на этом методе, бухгалтер будет иметь несколько объектов. Часть из них по стоимости станет ОС и их следует учитывать так же, как в способе № 1. А более дешевые комплектующие будут оприходованы как МПЗ. И в бухгалтерском, и в налоговом учете (когда собственник компьютера является плательщиком налога на прибыль) вся стоимость должна быть списана единовременно (п. 5 ПБУ 6/01, п. 1 ст. 256 НК РФ). Это может выглядеть так:

- Поступил монитор на предприятие:

Дт 10 – Кт 60,71,76,98

…

(в зависимости от источника). - Отражена сумма НДС: Дт 19 – Кт 60, 71, 76.

- Списана стоимость монитора на затраты: Дт 20 – Кт 10.

Ускоренная амортизация компьютера

Амортизацию нужно начислять ежемесячно исходя из первоначальной стоимости ПК и срока его эксплуатации.

Самым распространенным методом является прямолинейный:

А=Первоначальная стоимость: Ожидаемое количество лет эксплуатации: 12.

Но можно использовать и нелинейные подходы.

В бухгалтерском учете можно использовать ускоренную амортизацию для компьютера, но при этом нельзя уменьшать срок его полезного использования. А налоговый учет сегодня не дает такой возможности, потому что оргтехника не зафиксирована в ст. 259.3 НК РФ.

Если бухгалтер готов амортизировать объекты дважды различными методами – один раз для себя, а второй раз для налоговиков – это его право.

Внимание! С 01 января 2019 года вступят в силу дополнения в п.1 статьи 259.3 НК, которая регламентирует использование ускоренной амортизации с коэффициентом 2. Изменения следующего характера: для основного технического оборудования (перечень разрабатывает Правительство РФ), которое эксплуатируется с применением самых лучших из доступных технологий, можно будет применить коэффициент 2 при расчете износа (ФЗ от 21.07.2014 № 219-ФЗ).

То есть если предприятие использует особый вид высокотехнологичной компьютерной техники (не примитивный ПК), и эта техника является для данного предприятия основным (производственным) оборудованием, тогда бухгалтер может применить метод ускоренной амортизации. Вероятнее всего, эта поправка затронет только узкоспециализированные IT-компании.

Можно ли «малоценный» ПК отправить в инвентарь производственный и хозяйственный?

Некоторые полагают, что недорогой (меньше 40000 р. или другого лимита) компьютер можно учитывать в виде технического или производственного инвентаря. Нормативного подтверждения этой версии нет.

Действительно, в нескольких группах ОКОФ есть такой компонент, как инвентарь. Но его расшифровка не содержит даже намека на компьютер. Даже категория «Учебное оборудование» в группе 3 не может прямо относиться к офисной технике.

Действительно, в нескольких группах ОКОФ есть такой компонент, как инвентарь. Но его расшифровка не содержит даже намека на компьютер. Даже категория «Учебное оборудование» в группе 3 не может прямо относиться к офисной технике.

Единственный логичный способ учета «малоценного» ПК – это считать его частью МПЗ. Такие ценности и их движение нужно контролировать (п.5 ПБУ 6/01, абз.4). Для этого не стоит использовать карточки учета основных средств.

Минфин разрешил использовать первичные документы для учета запасов: приходный ордер (Ф. № М-4), требование-накладная (Ф. № М-11), карточка учета материалов (ф. № М-17) и др. (Письмо от 30.05.2006 г. № 03-03-04/4/98). Благодаря такому несложному учету персонал будет более бережно относиться к технике.

Раздел, в который следует занести компьютер

Все комплектующие компьютера и дополнительное оборудование к нему (модем, сканер, принтер и др.) относятся ко второй амортизационной группе (срок службы от 2 до трех лет включительно).

В зависимости конфигурации и предназначения конкретную компьютерную технику следует определить в одну из подгрупп:

- код 14 3020000 6 «Техника электронно-вычислительная» (для универсальных ПК)

- код 14 3020205 5 «ЭВМ специализированные» (используются для решения очень узкой группы задач или четко определенных узких функций: рабочие станции, серверы, ЭВМ военного назначения; системы спутниковой связи и наблюдения)

- код 14 3020206 8 «ЭВМ управляющие» (техника, которая управляет определенными процессами в режиме реального времени: микропроцессоры, транспьютеры, датчики контроля, система управление автоматизированными технологическими линиями).

Однако, если учет составных частей ПК будет осуществляться отдельно, тогда нужно обращать внимание на срок эксплуатации. Например, блок бесперебойного питания (ИБП) попадет не во вторую, а в третью группу (от 3 до 5 лет) с кодом 143222000.

Обобщим:

- для правильного учета компьютера нужно выбрать наиболее подходящий вариант (что будет отражено, как и почему);

- подготовить юридическое обоснование своей учетной политики на случай налоговой проверки;

- безупречно оформлять первичную документацию и в полной мере начислять амортизацию.

Словом, работайте много и последовательно, как компьютер.