Виды денежной оценки основных фондов. Остаточная стоимость основных средств

Первоначальная стоимость группы объектов на 1 января составляла 160 тыс. руб., срок фактической эксплуатации - 3 года.

Рассчитайте остаточную стоимость и коэффициент износа на ту же дату, если амортизация начисляется а) линейным способом; б) способом уменьшаемого остатка (коэффициент ускорения 2); в) способом суммы чисел лет срока полезного использования. Для данной группы объектов определен срок полезного использования 10 лет.

Решение

При решении данной задачи исходим из того, что остаточная стоимость представляет собой первоначальную стоимость за минусом износа, а сумма начисленного износа - сумму амортизации за весь период фактического использования объекта. Поэтому решение начнем с расчета суммы износа по каждому из способов амортизации.

а) Произведем расчет по линейному способу. Годовую сумму амортизации определяем по формуле

А - ежегодная сумма амортизационных отчислений

Н а - норма амортизационных отчислений.

Норма амортизации может быть установлена следующим образом:

Н а = 1 / Т · 100

Рассчитаем норму амортизации при сроке полезного использования 10 лет:

Н а = 1 / 10 · 100 = 10 %.

Амортизация за год составит

А = 160 · 10 / 100 = 16 тыс. руб.

При этом способе сумма амортизации каждый год одинакова, поэтому износ за три года равен

И = 16 · 3 = 48 тыс. руб.

б) Проведем расчет по способу уменьшаемого остатка. Для определения амортизации используем следующую формулу:

С ост - остаточная стоимость объекта

к - коэффициент ускорения

Н а - норма амортизации для данного объекта.

А1 = 160 · 2 · 10 / 100 = 32 тыс. руб.,

за второй год -

А2 = (160 - 32) · 2 · 10 / 100 = 25,6 тыс. руб.,

за третий год -

А3 = (160 - 32 - 25,6) · 2 · 10 / 100 = 20,48 тыс. руб.

Износ за три года рассчитаем как сумму амортизации за три года:

И = 32 + 25,6 + 20,48 = 78,08 тыс. руб.

в) Произведем расчет по способу суммы лет. Для определения годовой амортизации используем следующую формулу:

![]()

С перв - первоначальная стоимость объекта

Т ост - количество лет, оставшихся до окончания срока полезного использования

Т - срок полезного использования.

Амортизация за первый год составит

А1 = 160 · 10 / (10 (10 + 1) / 2) = 29,09 тыс. руб.,

за второй год -

А2 = 160 · 9 / (10 (10 + 1) / 2) = 26,18 тыс. руб.,

за третий год -

А3 = 160 · 8 / (10 (10 + 1) / 2) = 23,27 тыс. руб.

Сложив суммы амортизации за три года получим сумму износа:

И = 29,09 + 26,18 + 23,27 = 78,54 тыс. руб.

Зная суммы износа, рассчитанные различными способами, можно вычислить остаточную стоимость и коэффициент износа, используя формулу

![]()

Коэффициент износа найдем по формуле

![]()

Подставив значения, получим:

а) линейный способ:

С ост = 160 - 48 = 112 тыс. руб.,

К изн = 48 / 160 · 100 = 30 %;

б) способ уменьшаемого остатка:

С ост = 160 - 78,08 = 81,92 тыс. руб.,

К изн = 78,08 / 160 · 100 = 48,08 %;

в) способ суммы лет:

С ост = 160 - 78,54 = 81,46 тыс. руб.,

К изн = 78,54/160 · 100 = 49,1 %.

Таким образом, по результатам решения данной задачи видно, что нелинейные методы позволяют списать большую часть стоимости в первые годы эксплуатации объекта основных средств.

Инструкция

Помните, что при определении стоимости основных средств выделяют несколько ее видов. Первоначальная стоимость отражает фактические затраты на приобретение имущества. Она не изменяется на протяжении всего периода эксплуатации основного средства, за исключением случаев достройки, реконструкции или частичной ликвидации.

Определить остаточную стоимость вы можете как разницу между первоначальной стоимость ю и величиной износа: С ост = С перв – И. Оценка основных средств по остаточной стоимости необходима для того, чтобы знать их состояние в процессе использования, а также для составления бухгалтерского .

Вместо первоначальной стоимости в данной формуле вы можете использовать восстановительная стоимость . Она соответствует затратам на создание или приобретение аналогичных основных средств в современных условиях. Для определения восстановительной стоимости основных средств следует провести переоценку путем индексации и методом прямого пересчета по реально существующим рыночным ценам.

При анализе основных средств по остаточной стоимости вам следует рассчитать остаточную стоимость на конец года. Она определяется следующим образом:Сост(к) = Сост(н) + Сввед – Свыб, где Сост(к) – остаточная стоимость имущества на конец года, С ост(н) – остаточная стоимость имущества на начало года, Сввед – стоимость введенных в течение года основных средств, Свыб – стоимость выбывших в течение года основных средств.

Поскольку величина остаточной стоимости основных средств на начало и конец года может существенно различаться, то для анализа можно использовать среднюю остаточную стоимость . Она рассчитывается таким образом:Сост(ср) = (Сост(сумм) + Сост(след))/(N+1), где Сост(ср) – средняя остаточная стоимость основных средств, Сост(сумм) – сумма показателей остаточной стоимости основных средств на 1-е число каждого месяца в периоде, Сост(след) – сумма остаточной стоимости на 1 число месяца, следующего за отчетным периодом, N – число месяцев в отчетном периоде.

Совет 2: Как определить остаточную стоимость основных фондов

Стоимость основных фондов предприятия, вычисленная с учетом износа основных средств, называется остаточной. Методы расчета этой характеристики являются элементами специальной системы измерений, называемой оценкой основных фондов.

Инструкция

Термин «основные фонды» используется при составлении бухгалтерской и налоговой отчетности организации. Это материальные активы предприятия, выраженные в денежном выражении, которые участвуют в процессе производства товаров и предоставления услуг сроком службы до года. Сами активы предприятия носят название основных средств.

Основными средствами считаются как естественные средства труда (земля, водоем), так и искусственные (инструменты, оборудование, приборы и другие технические приспособления). Искусственные или технические средства труда обладают определенным сроком эксплуатации и со временем изнашиваются.

Для уменьшения износа оборудования (ремонта, профилактических работ) из бюджета фирмы выделяются амортизационные отчисления, которые считаются издержками производства.

Остаточная стоимость основных фондов предприятия вычисляется как разница между первоначальной стоимостью оборудования и суммой амортизационных отчислений за определенный отчетный период (обычно - год).

Расчет амортизационных отчислений производится несколькими способами: линейный, уменьшаемого остатка, списания стоимости по сумме чисел лет срока полезного использования, списания стоимости пропорционально объему продукции.

Линейный способ предполагает расчет исходя из первоначальной стоимости оборудования и норм амортизации согласно сроку полезного использования. Срок полезного использования определяется по Классификации основных средств.

Способ уменьшаемого остатка учитывает остаточную стоимость объекта на начало отчетного периода и нормы амортизации с учетом коэффициента, не превышающего 3. Каждое предприятие устанавливает собственные значения коэффициентов.

Согласно способу списания стоимости по сумме чисел лет срока полезного использования сумма амортизации рассчитывается по первоначальной стоимости и соотношению между количеством лет, оставшихся до окончания полезного срока, и количеством прошедших лет полезного использования основного средства.

Способ списания стоимости пропорционально объему продукции, в основном, используется при расчете амортизационных отчислений средств труда для добычи природного сырья. Сумма износа основных средства вычисляется как отношение стоимости основных средств к объему произведенной продукции.

Видео по теме

Под остаточной стоимостью основных средств (далее ОС) подразумевают стоимость ОС, вычисленную с учетом их износа и равную первоначальной стоимости за вычетом амортизации на протяжении всего срока эксплуатации. Вычислением остаточной стоимости занимаются, как правило, бухгалтера и аудиторы.

Инструкция

Для расчета остаточной стоимости применяют линейный или нелинейный метод начисления амортизации. Остаточная стоимость ОС, согласно постановлению Минфина, определяйте как разницу между их первоначальной стоимостью и суммой амортизации, которая начисляется на период эксплуатации.

Чтобы определить остаточную стоимость имущества, для начала надо определить ее остаточную стоимость на каждый месяц отчетного периода. Далее суммируйте все полученные значения остаточной стоимости и полученную сумма поделите на количество месяцев в отчетном периоде, увеличенное на 1. То есть в отчете за квартал сумма делится на четыре, за полугодие - на семь, за девять - месяцев на десять.

Рассчитывать среднюю стоимость следует по каждой группе объектов. Потом среднюю стоимость, которая вышла по каждому отдельному объекту, умножьте на налоговую ставку. Она определяется по каждому объекту законами субъектов РФ. Однако каждая из них не должна превышать 2,2% (ст. 380 НК РФ).

Выделяют также реверсию – остаточную стоимость объекта, которая получается при прекращении потока доходов. Она может быть определена по окончании срока эксплуатации объекта и при его перепродаже на более ранних этапах. Реверсию по окончанию срока эксплуатации объекта определяют, исходя из гипотезы, что стоимость земли останется неизменной и доход, получаемый от нее, также не меняется. Норму прямолинейного возмещения капитала применяют на основе предположения, что поток доходов от здания считается убывающим во времени .

Обратите внимание

Стоимость ОС в бухгалтерском учете может не соответствовать их реальной стоимости. Поэтому чтобы привести остаточную стоимость объектов в соответствие с рыночной ценой, проводится их переоценка.

Согласно налоговому законодательству, все собственники имущества должны выплачивать в бюджет муниципальных образований налог. Это касается и физических, и юридических лиц. Ставка для уплаты налога на имущество организаций равна 2,2%, для уплаты налога физическими лицами она зависит от инвентаризационной суммы имущества.

Инструкция

Определите, что является объектом налогообложения. Сюда отнесите дом, квартиру, гараж, дачу и иное имущество . Если вы являетесь юридическим лицом, объектом налогообложения признаются те средства, срок полезного использования которых превышает 12 месяцев. К основным средствам относятся те активы, которые не используются для перепродажи и имеют материальную форму.

Если вы являетесь физическим лицом, то рассчитывайте и уплачивайте налог на имущество раз в год – не позднее 1 ноября того года, который идет после отчетного. Сначала определите инвентаризационную стоимость имущества. Для этого узнайте базовую восстановительную стоимость (эту информацию можно получить из специальных сборников или в БТИ).

Произведите перерасчет стоимости имущества, используя коэффициенты, утвержденные Правительством РФ. Вычислите коэффициент физического износа . После этого определите реальную инвентаризационную стоимость. Как правило, это процедура происходит при помощи отдела БТИ.

В том случае, если вы являетесь юридическим лицом, вы должны ежеквартально рассчитывать авансовые платежи по налогу на имущество . Для этого определите остаточную стоимость основных средств по состоянию на первое число начала отчетного периода.

Разделите на количество месяцев в отчетном периоде. Полученную сумму умножьте на ставку налога 2,2%. Например, на балансе предприятия числится имущество , остаточная стоимость которого равна: на 1 января – 10000 рублей; на 1 февраля – 8000 рублей; на 1 марта – 6500 рублей; на 1 апреля – 5200 рублей.

Вычислите среднегодовую стоимость имущества за 1 квартал, для этого просуммируйте вышеперечисленные средства, получите: 10000+8000+6500+5200 = 29700 рублей. Теперь полученную сумму разделите на 4 месяца: 29700/4=7425 рублей.

Вычислите сумму авансового платежа за 1 квартал, для этого среднегодовую стоимость умножьте на 2,2% и разделите на 4 месяца, получите 7425*2,2/100=163,35 рублей/4=40,84 рубля.

Сумма амортизации основных средств и их остаточная стоимость после переоценки (кроме переоценки на основании заключения оценщика) определяются в следующем порядке.

Восстановительная стоимость объекта умножается на удельный вес (в процентах) накопленной амортизации в первоначальной стоимости объекта на дату переоценки.

Удельный вес накопленной амортизации на дату переоценки по каждому объекту основных средств рассчитывается отношением суммы накопленной амортизации к его первоначальной стоимости до проведения переоценки (включая затраты, обособленно учитываемые в течение периода, прошедшего после предыдущей переоценки).

Остаточная стоимость основных средств определяется как разность между восстановительной стоимостью и переоцененной суммой накопленной амортизации.

При проведении переоценки основных средств на основании заключения оценщика остаточная стоимость объектов определяется по остаточной стоимости, указанной в заключении оценщика.

Сумма амортизации после переоценки определяется разницей между восстановительной стоимостью и остаточной стоимостью каждого объекта, указанной в заключении оценщика.

В случае проведения переоценки на основании заключения, подготовленного оценщиком, допускается отклонение пропорционального соотношения восстановительной стоимости, остаточной стоимости и суммы накопленной амортизации по каждому объекту после переоценки.

3 Износ и амортизация основных средств и нематериальных активов предприятия, их виды и сфера применения.

Различают физический и моральный износ ОС.

Физический износ – это утрата ОС своих первоначальных производственно-технических качеств под воздействием процесса труда, сил природы, а также вследствие их бездействия.

В зависимости от срока службы физический износ ОС может быть определен по следующей формуле:

где Тф – фактический срок службы, лет;

Тн –нормативный срок службы, лет.

Моральный износ – наступает до окончания срока физической службы, т.е. до наступления физического износа. Таким образом, ОС физически могут ещё быть использованы, но экономически это уже нецелесообразно.

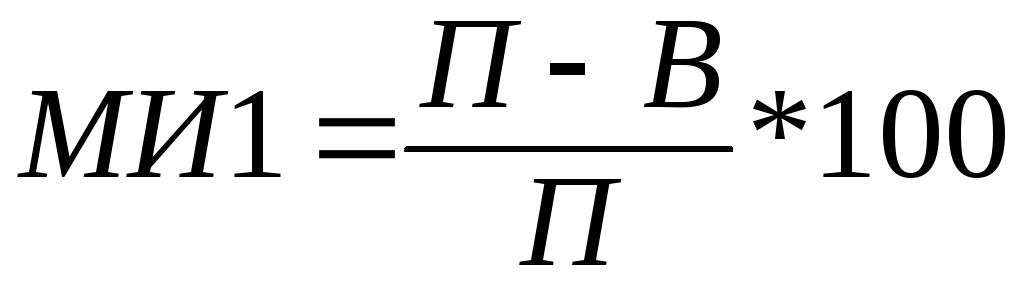

В экономике принято различать МИ первой и второй формы:

,

,

где П – первоначальная стоимость ОС;

В – восстановительная стоимость ОС.

МИ1 означает потерю стоимости ОС в результате удешевления изготовления аналогичных ОС на день оценки в результате достижений НТП в производстве.

,

,

где Пн и Пс – соответственно производительность новых и морально устаревших ОС.

МИ2 приводит к сокращению срока службы ОС, что обусловлено уменьшением их производительности и мощности.

4 Амортизация основных средств и нематериальных активов предприятия

Во исполнение пунктов 2 и 5 постановления СМ РБ от 16 ноября 2001 г. № 1668 "О мерах по обеспечению перехода на новые условия начисления амортизации" было принято Положение «О порядке начисления амортизации ОС и нематериальных активов» 23 ноября 2001 г. № 187 с последующими изменениями и дополнениями.

Амортизация как процесс перенесения стоимости объектов ОС и нематериальных активов или части стоимости ОС на стоимость продукции (работ, услуг), вырабатываемой с их использованием в процессе предпринимательской деятельности, включает в себя:

распределение рациональным (выбранным организацией самостоятельно на основе порядка, изложенного в пунктах 19-32 настоящего Положения) способом стоимости объектов между отчетными периодами, составляющими в совокупности срок полезного использования каждого из них;

систематическое включение амортизационных отчислений - относящейся к данному отчетному периоду стоимости используемых объектов - в издержки производства или обращения.

Срок службы – период, в течение которого объекты основных средств или нематериальных активов сохраняют свои потребительские свойства.

Срок полезного использования – установленный нормативными правовыми актами и/или комиссией организации по проведению амортизационной политики* в соответствии с настоящим Положением период амортизации отдельных объектов основных средств и нематериальных активов и/или выделенных групп (позиций) амортизируемого имущества.

Амортизируемая стоимость – стоимость, от величины которой рассчитываются амортизационные отчисления. Как правило, в качестве амортизируемой выступает первоначальная (восстановительная) стоимость ОС. При переоценке амортизируемой стоимости основных средств в качестве амортизируемой стоимости на год, следующий за отчетным, устанавливается их остаточная стоимость после переоценки (с соответствующим расчетом остаточных нормативных сроков службы и / или остаточных сроков полезного использования):

по основным средствам, переоцененным методом прямой оценки с привлечением оценщика;

по основным средствам, первоначальная стоимость которых была увеличена в результате списания затрат, обособленно учитываемых в теч. периода, прошедшего после предыдущей переоценки;

по основным средствам, по которым в году, следующем за отчетным, будет применяться производительный способ начисления амортизации;

по основным средствам, по которым с 1 января года, следующего за отчетным, будут изменены способы или методы начисления амортизации.

Объектами начисления амортизации являются основные средства и нематериальные активы организаций как используемые, так и не используемые в предпринимательской деятельности. У индивидуальных предпринимателей основные средства и нематериальные активы, не используемые в предпринимательской деятельности, объектами начисления амортизации не являются.

Для начисления амортизации применяются нормы амортизационных отчислений, рассчитанные исходя из сроков полезного использования, установленных согласно Положению «О порядке начисления амортизации ОС и нематериальных активов» от 23 ноября 2001 г. № 187. В данном Положении указываются диапазоны сроков полезного использования, установленные кратно нормативным срокам, указанным во Временном классификаторе. В рамках диапазона предприятие самостоятельно определяет срок полезного использования объекта основных средств.

Амортизация начисляется ежемесячно до полного погашения стоимости объекта или его выбытия. Начисление амортизации линейным и нелинейным способами по объектам ОС и нематериальных активов производится по вновь введенным в эксплуатацию – с первого числа месяца, следующего за месяцем их ввода в эксплуатацию. Начисление амортизации по объектам ОС и нематериальных активов производительным способом начинается с даты их ввода в эксплуатацию.

Начисление амортизации прекращается:

при использовании линейных и нелинейных способов, – с первого числа месяца, следующего за месяцем выбытия; при использовании производительного метода – с даты окончания эксплуатации в связи с выбытием; по самортизированным объектам основных средств и нематериальных активов – с первого числа месяца, следующего за месяцем полного включения стоимости данных объектов в издержки производства или обращения.

Амортизация основных средств и нематериальных активов начисляется:

по объектам, используемым в предпринимательской деятельности, – исходя из выбранного срока полезного использования линейным, нелинейным и производительным способами;

по объектам, не используемым в предпринимательской деятельности, – исходя из нормативного срока службы согласно Временному классификатору линейным способом.

Организация самостоятельно определяет способы и методы начисления амортизации, в том числе по объектам одного наименования. До окончания срока полезного использования амортизируемых объектов способы и методы начисления амортизации разрешается пересматривать в начале календарного года с обязательным отражением в учетной политике. При пересмотре способов и методов начисления амортизации недоамортизированная стоимость объекта распределяется на оставшийся срок его полезного использования.

Линейный способ заключается в равномерном (по годам) начислении организацией амортизации в течение всего нормативного срока службы или срока полезного использования объекта основных средств или нематериальных активов.

При линейном способе годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости объекта основных средств или нематериальных активов и нормативного срока службы или срока его полезного использования путем умножения первоначальной стоимости на принятую годовую линейную норму амортизационных отчислений:

Пример: Приобретен объект амортизируемой стоимостью 15 млн.рублей со сроком полезного использования в течение 5 лет. Годовая норма амортизационных отчислений – 20% (100%/5 лет). Годовая сумма амортизационных отчислений составит 3000 тыс. руб. (15 млн. руб. х 20 / 100).

Нелинейный способ заключается в неравномерном (по годам) начислении организацией амортизации в течение срока полезного использования объекта основных средств или нематериальных активов. Нелинейный способ начисления амортизации не распространяется на следующие виды машин, оборудования и транспортных средств:

машины, оборудование и транспортные средства с нормативным сроком службы до 3 лет, легковые автомобили (кроме эксплуатируемых в качестве служебных и используемых для услуг такси);

предметы интерьера, включая офисную мебель;

предметы для отдыха, досуга и развлечений и др.

При нелинейном способе годовая сумма амортизационных отчислений рассчитывается методом суммы чисел лет либо методом уменьшаемого остатка с коэффициентом ускорения от 1 до 2,5 раза. Нормы начисления амортизации в первом и каждом из последующих лет срока применения нелинейного способа могут быть различными.

Применение метода суммы чисел лет предполагает определение годовой суммы амортизационных отчислений исходя из первоначальной стоимости объектов основных средств и нематериальных активов и отношения, в числителе которого - число лет, остающихся до конца срока полезного использования объекта, а в знаменателе - сумма чисел лет срока полезного использования объекта.

Пример: Приобретен объект амортизируемой стоимостью 15 млн. рублей со сроком полезного использования в течение 5 лет.

Сумма чисел лет срока полезного использования составляет 15 лет (1+2+3+4+5=15).

В первый год эксплуатации указанного объекта будет начислена амортизация в размере 5/15, или 33,3%, что составит 5 млн. рублей. Во второй год – 4/15, что составит 4 млн. рублей, в третий год – 3/15, что составит 3 млн. рублей. В четвертый год – 2/15, что составит 2 млн. рублей. В пятый год – 1/15, что составит 1 млн. рублей. Общая сумма начисленной амортизации в течение всего срока полезного использования объекта составит 15 млн. рублей (5+4+3+2+1).

При методе уменьшаемого остатка годовая сумма начисленной амортизации рассчитывается исходя из определяемой на начало отчетного года остаточной стоимости и нормы амортизации, исчисленной исходя из срока полезного использования объекта и коэффициента ускорения (от 1 до 2,5 раза), принятого организацией. При этом норма амортизации (На ) рассчитывается как:

,

,

где Нсэ – нормативный срок эксплуатации ОС, лет;

Ку – коэффициент ускорения (от 1 до 2,5).

Пример: Приобретен объект амортизируемой стоимостью 15 млн. рублей со сроком полезного использования в течение 5 лет. Ку принят в размере 2,0.

Годовая На= 100/5*2 = 40%.

1 год: 15000 тыс. руб. * 40/100 = 6000 тыс. руб.

2 год: (15000 – 6000)*40/100 = 3600 тыс. руб.

3 год: (15000 – 6000 – 3600)*40/100 = 2160 тыс. руб.

4 год: (15000 – 6000 – 3600 – 2160)*40/100 = 1296 тыс. руб.

5 год: 15000 – 6000 – 3600 – 2160 – 1296 = 1944 тыс. руб.

Производительный способ начисления амортизации объекта ОС или нематериальных активов заключается в начислении организацией амортизации исходя из амортизируемой стоимости объекта и отношения натуральных показателей объема продукции, выпущенной в текущем периоде, к ресурсу объекта.

Пример: Приобретен объект амортизируемой стоимостью 10000 тыс. рублей. Прогнозируемый в течение срока эксплуатации объекта объем продукции (работ) – 25 тыс. ед. Выпущено за отчетный месяц 500 ед. Амортизация на единицу продукции – 400 руб. (10000 тыс. рублей/25 тыс.ед.). Амортизационные отчисления за отчетный месяц – 200 тыс. рублей (400 руб. х 500 ед.).

Месячная норма амортизации при линейном и нелинейном способах ее начисления составляет 1/12 ее годовой нормы с месяца начала начисления амортизации.

Учет формирования и использования амортизационного фонда ведется на забалансовых счетах "Амортизационный фонд воспроизводства ОС" и "Амортизационный фонд воспроизводства нематериальных активов".

Остаточная стоимость основных средств соответствует их первоначальной стоимости за исключением амортизации, начисляемой в течение срока эксплуатации.

Во время полезного применения основных средств производят чтобы произвести накопление средств для восстановления подверженных моральному и основных средств. На размер данных отчислений оказывает влияние срок полезной эксплуатации. Под этой категорией понимают временной отрезок, когда использование объекта приносит определенный доход предприятию и служит средством для достижения поставленных целей.

Остаточная стоимость основных фондов

Период полезной эксплуатации рассчитывается на основании прогнозируемой длительности эксплуатации объекта с требуемыми параметрами мощности, производительности и степени износа при определенных условиях работы организации. Условия эксплуатации зависят от количества смен работы, эффективности проведения ремонтных и профилактических работ, агрессивности окружающего воздействия. Критерием для определения периода полезной эксплуатации объекта выступают нормативные и правовые условия работы объекта. К примеру, при передаче основного средства в доверительное управление определение срока его полезной эксплуатации будет осуществляться в соответствии с пунктами договора.

Чтобы рассчитать остаточную стоимость, следует из начальной стоимости основного средства вычесть сумму амортизационных отчислений. Остаточная стоимость часто называется балансовой, потому что находит отражение в балансе предприятия. Вследствие того, что фактором определения балансовой стоимости выступает первоначальная стоимость, от ее реального точного определения зависит и корректность определения остаточной стоимости объекта. К тому же от размера первоначальной стоимости будет зависеть объем амортизационных отчислений. По методологии определения начальной стоимости не учитываются такие факторы, как инфляционные, инновационные процессы, которые снижают себестоимость производства, а заодно, и стоимость основных активов.

Таким образом, по мере изменения рынка основных средств предприятие регулярно выполняет переоценку, которая меняет первоначальную стоимость. Обычно такую переоценку производят в начале каждого года.

В бухгалтерии остаточная стоимость отражается на двух счетах «Амортизация основных средств» - 02 и «Основные средства» - 01, которые учитывают движение и состояние основных фондов.

Первый из перечисленных счетов показывает амортизационные накопления. В его дебет включают списание амортизации в случае и корректировку, возникающую при переоценке в случае уменьшения первоначальной стоимости. Кредит счета отображает начальное сальдо, начисленную амортизацию и произведенную корректировку при увеличении после переоценки начальной стоимости основного средства. Конечное сальдо отражает сумму накоплений амортизации.

По счету «Основные средства» показывается их состояние по восстановительной стоимости. Дебет данного счета учитывает оставшихся основных средств, начальную стоимость новых активов и возрастание начальной стоимости в связи с переоценкой или реконструкцией. Кредит отображает первоначальную стоимость выбытия основных активов, которую делят на сумму, в которой значится остаточная стоимость и амортизационные отчисления.

С помощью обоих счетов определяется реальная остаточная стоимость, которая рассчитывается как разница сальдо счета «Основные средства» и счета 02.

Виды оценки основных фондов в стоимостном выражении:

- первоначальная стоимость;

- восстановительная стоимость;

- остаточная стоимость;

- рыночная стоимость;

- ликвидационная стоимость.

Стоимостной учет основных средств необходим для целей: расчета амортизационных отчислений и износа, налогообложения, внесение доли в уставной капитал другого предприятия, определения производственной мощности предприятия, страхования.

Первоначальная стоимость - это фактическая стоимость приобретения основных фондов с учетом всех необходимых расходов по доставке, установке и подготовке к работе. Первоначальная стоимость включает в себя затраты организации на приобретение, сооружение и изготовление, за исключением налога на добавленную стоимость. Не включаются в фактические затраты на приобретение основных средств общехозяйственные и иные аналогичные расходы, кроме случаев, когда они непосредственно связаны с приобретением основных средств.

Восстановительная стоимость - это стоимость воспроизводства фондов в реальных условиях в данный момент времени (исходя из действующих цен на момент переоценки). Периодически проводят переоценку стоимости основных фондов, в результате которой определяется их восстановительная стоимость. С 1 января 1998 года организации предоставляется право для целей бухгалтерского учета не чаще одного раза в год переоценивать основные фонды по их восстановительной стоимости. При этом переоценка может осуществляться либо путем индексации первоначальной стоимости и сумм износа, либо методом прямой оценки по документально подтвержденным рыночным ценам.

Форму расчета восстановительной стоимости методом индексной оценки:

Фв = Фп × Кпер, (3.5)

где Фв - восстановительная стоимость, р.;

Кпер - коэффициент переоценки.

Решение: Фв = 200 × 1,1 = 220 тыс. р.

Остаточная стоимость - это стоимость основных фондов, которая еще не перенесена на готовую продукцию.

Остаточная стоимость рассчитывается по формулам:

Фо = Фп - И , (3.6)

или если произведена переоценка

Фо = Фв - И, (3.7)

где Фо - остаточная стоимость основных фондов, р.;

Фп - первоначальная стоимость, р.;

Фв - восстановительная стоимость, р.;

И - сумма износа, р.

Решение: Фо = 200 - 50 = 150 тыс. р.

Из формул 3.6 и 3.7 видно, что если износ равен первоначальной (восстановительной) стоимости, остаточная стоимость основных фондов равна нулю.

В момент приобретения основные фонды отражаются на балансе предприятия по первоначальной стоимости. В дальнейшем в балансе указывается остаточная стоимость основных фондов.

Рыночная стоимость - это стоимость, по которой можно реализовать имеющиеся основные фонды в современных условиях.

По окончании эксплуатации основные фонды ликвидируют.

Ликвидационная стоимость основных фондов равна выручке от их реализации по окончании эксплуатации завычетом расходов по демонтажу и подготовке к реализации (например, стоимость лома).

При расчете некоторых экономических показателей используется среднегодовая стоимость основных фондов. Среднегодовая стоимость основных фондов рассчитывается по формуле

где Фнг - стоимость основных фондов на начало года, р.;

Фвв - стоимость вводимых в данном году основных фондов, р.;

Фвыв - стоимость выводимых основных фондов, р.;

Х1 - количество полных месяцев работы вводимых основных фондов за год;

Х2 - количество полных месяцев бездействия выводимых основных фондов за год.

Пример. Определить среднегодовую стоимость основных фондов (ОФ). Стоимость ОФ на начало года 200 тыс.р. В феврале введены ОФ на сумму 50 тыс.р. В августе произошло выбытие основных фондов на 10 тыс.р., а в ноябре на 15 тыс.р.

Решение: Если фонды введены в феврале, но количество полных месяцев их работы за год считается с марта по декабрь, то есть - 10 месяцев. Если выбытие каких то фондов произошло в августе, то количество полных месяцев бездействия за год считается с сентября по декабрь, то есть - 4 месяца. Аналогично количество месяцев бездействия фондов, выбывших в ноябре - 1 месяц.

200 + 50×10/12 - 10×4/12 - 15×1/12 = 237,1 тыс. р.

Среднегодовая стоимость может рассчитываться по первоначальной (восстановительной) или остаточной стоимости объектов.